Pour la première de notre nouvelle rubrique, nous nous penchons sur un thème qui a fait sensation au mois de décembre 2018. Le Management Buy Out d’Amethis Finance au capital de Petro Ivoire. Que signifie ce terme technique propre aux fonds d’investissement ? Qu’est-ce que cela implique pour les sociétés concernées ? Les acteurs de Petro Ivoire et d’Amethis se prononcent aussi sur cette première opération dans l’espace UEMOA.

En juillet 2013, Petro Ivoire ouvrait son capital à hauteur de 39% à Amethis Finance. Fleuron de l’économie ivoirienne, Petro Ivoire est l’un des trois grands distributeurs de produits pétroliers et gaziers en Côte d’Ivoire. En 2013, son fondateur, Mathieu Kadio-Morokro avait l’ambition de renforcer ses positions nationales et concrétiser sa stratégie d’expansion. Pour Amethis Finance, il s’agissait de traduire son engagement d’investissement durable au profit du développement de l’Afrique via une aide financière et technique.

La collaboration a été entière et a permis une excellente performance lors de la cession des parts d’Amethis Finance en décembre 2018. Une cession qui signe la première opération de MBO (Management Buy Out) réalisée en zone UEMOA.

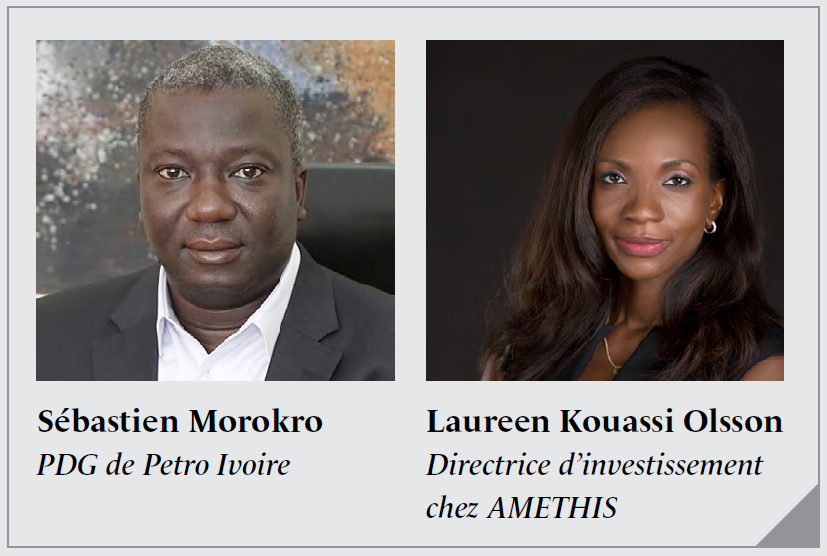

Laureen Kouassi-Olsson, Directrice d’investissement chez Amethis Finance, et Sébastien Kadio-Morokro, PDG de Petro Ivoire reviennent sur cet épisode et nous expliquent le mécanisme et ses implications :

Mme Kouassi-Olsson, pouvez-vous nous en dire plus sur ce mécanisme ?

Les acteurs de capital investissement ont vocation à accompagner des entreprises au travers d’une prise de participation minoritaire au capital, sur une période limitée. Arrivée à terme, nous avons obligation de retirer les fonds engagés.

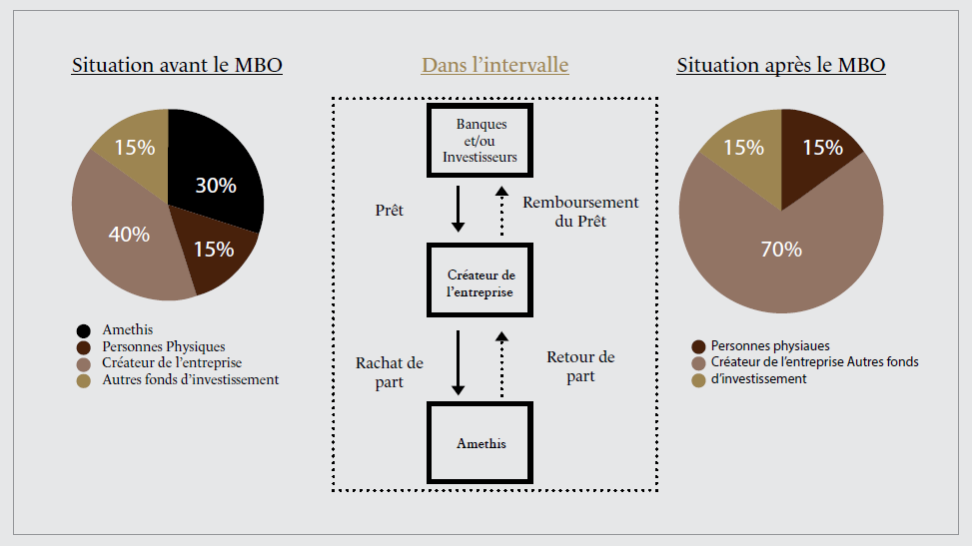

Ce retrait peut se faire de plusieurs manières : une revente à des investisseurs, à un acteur du secteur ou aux dirigeants/employés de l’entreprise. Dans ce dernier schéma, nous parlons de MBO.

En français, le rachat avec effet de levier par le management est un mécanisme par lequel des banques et investisseurs extérieurs financent l’équipe de management en place dans le but qu’elle acquière la société.

M. Kadio-Moroko, expliquez-nous-en quoi une telle opération peut-elle être bénéfique ?

D’abord l’accompagnement et le partage d’expérience dus au processus de capital investissement permettent de renforcer l’entreprise dans l’atteinte de ses objectifs. Cependant, il est tout aussi important de garder le contrôle de son entreprise : ce qui est rendu possible par une telle opération.