Par Cheikh-Souleymane Diallo, Manager Senior AfricInvest Group et Constant Kouamé-Kra, Directeur Afrique Equator Capital Partners.

Monsieur Diallo, qu’est-ce que et pourquoi une valorisation ?

Le métier de capital investissement consiste à accompagner (apport de fonds + accompagnement technique + ouverture de marchés …) une entreprise dans le développement de ses activités en échange d’une part dans le capital de celle-ci.

Une question qui nous revient souvent des échanges avec les promoteurs est celle de savoir comment est déterminée la part que nous pourrions prendre dans le capital.

La réponse à cette question est de l’ordre de deux principaux facteurs : la nature du projet donc les fonds nécessaires pour y arriver et la valorisation de l’entreprise.

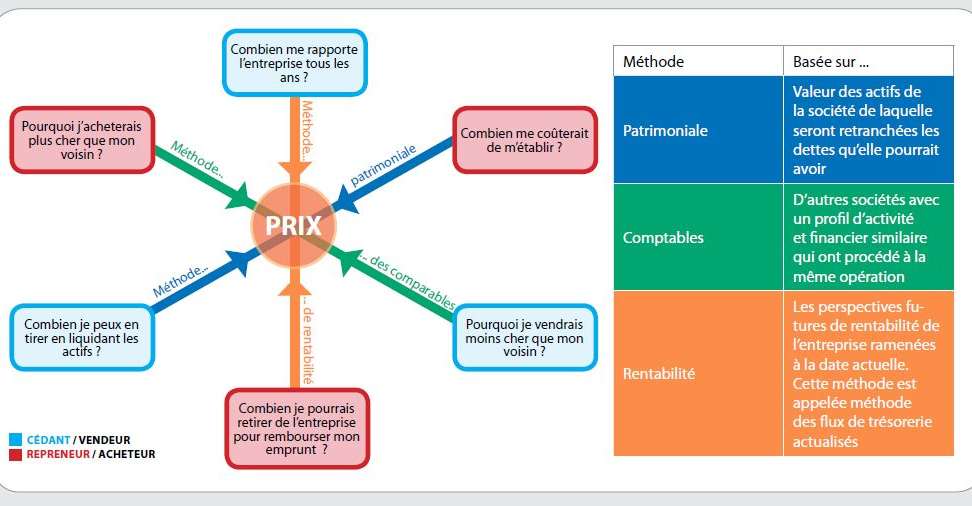

La valorisation de l’entreprise est le fait de déterminer la valeur pécuniaire d’une entreprise. Elle peut se faire globalement suivant trois méthodes. Le choix d’une de ces méthodes se fait suivant la logique de la transaction et la position d’investisseur ou de propriétaire.

Monsieur Kouamé-Kra quelle est la méthode la plus utilisée dans la profession et pouvez vous nous décrire en quelques mots le procédé ?

La méthode des comparables reste avec les explications de M. Diallo une méthode privilégiée dans le cadre de nos activités.

Elle suppose cependant des états financiers corrects qui souvent, doivent être retraités au regard des réglementations et standards afin de pouvoir être comparé.

Pour déterminer la valeur de l’entreprise avec cette méthode, il faut :

A. Définir un échantillon d’entreprises comparables : ce sont des sociétés qui présentent pratiquement les mêmes caractéristiques en termes de : taille, de secteur d’activité, de structure financière, de perspectives de croissance, etc.

B. Définir un échantillon d’indicateurs pour lesdites entreprises qui représente leurs capacités à générer de la valeur (CA, EBE, EBIT, PER, etc.) .

C. Déterminer la moyenne des multiples des entreprises composant l’échantillon.

La valeur recherchée de l’entreprise est ainsi déterminée en multipliant la moyenne sectorielle obtenu des indicateurs par les indicateurs de l’entreprise à valoriser.

Pour notre culture, la méthode de rentabilité en quoi consiste-t-elle Monsieur DIALLO ?

La méthode de rentabilité encore appelée DCF (Discounted Cash-flow) ou littéralement « flux de trésorerie actualisé » consiste à valoriser une entreprise sur sa capacité à générer des flux dans le futur.

Ainsi, il faut déterminer les revenus que rapporteront une entreprise (détermination des flux de trésorerie) et ramener ces flux futurs à la date de l’évaluation par le principe de l’actualisation.

Dans la pratique :

1- Avec le promoteur ; il faut déterminer sur la base de l’historique, des forces et faiblesses de l’entreprise les perspectives de développement de celle-ci. La simulation des flux que l’entreprise peut générer est à faire sur une période pas trop courte (risque d’attribuer une valeur trop importante à la valeur terminale) ni trop longue (risque d’avoir des projections trop théorique). En moyenne la durée retenue est de cinq (5) années.

2- Rapporter les flux futurs trouver à la période actuelle de valorisation (l’actualisation).